摘要:电商税收制度的关键要素并非仅按销售额进行缴税。电商缴税涉及多个要素,包括销售额、利润、商品类别等。在解析电商税收制度时,需综合考虑电商企业的实际运营情况、商业模式以及税收政策的具体规定。电商企业应遵守相关税法,确保合规运营,同时关注税收政策的调整,以优化税务筹划。

本文目录导读:

随着电子商务的快速发展,电商缴税问题逐渐受到广泛关注,关于电商缴税是按销售额还是其他标准,一直是业内热议的话题,本文旨在解析电商税收制度的关键要素,探讨电商缴税的具体标准,并分析相关影响因素。

电商税收制度概述

电商税收制度是指针对电子商务领域制定的税收政策和规定,与传统税收制度相比,电商税收制度具有特殊性,主要体现在征税对象、征税方式、税率等方面,随着电子商务的快速发展,各国政府纷纷出台电商税收政策,以规范市场秩序,保障税收公平。

电商缴税是按销售额还是?

关于电商缴税是按销售额还是其他标准,实际上并没有固定的答案,不同国家和地区在电商税收制度上存在差异,征税标准也因此而异,电商缴税的标准主要包括以下几个方面:

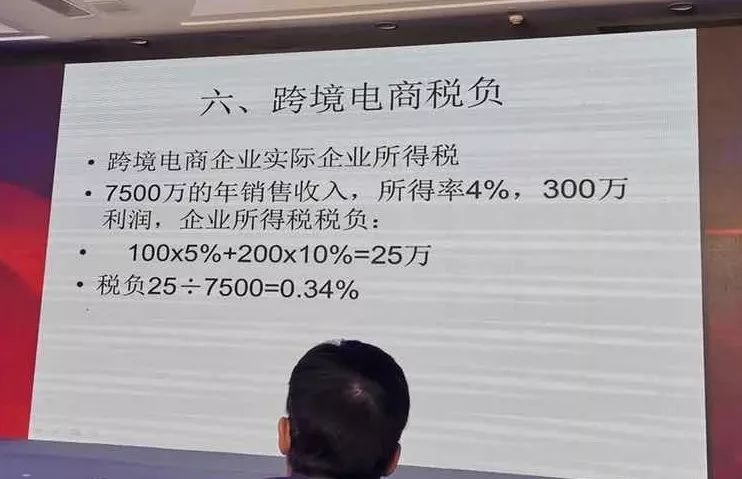

1、销售额标准:销售额是电商缴税的主要依据之一,许多国家和地区对电商平台按照销售额进行征税,采用累进税率制度,即销售额越高,税率越高。

2、商品类别:不同商品类别的税率也可能不同,一些国家对特定商品如奢侈品、电子产品等实行较高的税率。

3、服务收入:电商平台通过提供广告、推广、数据分析等服务获得的收入也可能成为征税对象。

4、其他因素:如跨境电商的进口环节、电商平台上的知识产权费用等也可能成为征税的考虑因素。

电商缴税并不是单纯按照销售额来确定的,而是综合考虑多种因素,具体标准取决于各国政府的电商税收政策和规定。

电商缴税标准的影响因素

电商缴税标准的制定受到多种因素的影响,主要包括以下几个方面:

1、经济发展状况:经济发展水平决定了政府对电商税收的需求和策略,经济发展较快的地区可能对电商平台实行较为宽松的税收政策,以吸引投资和促进电商发展。

2、市场竞争环境:市场竞争环境对电商税收政策具有一定影响,在竞争激烈的电商市场,政府可能出台税收优惠政策,以鼓励电商平台创新和发展。

3、税收征管能力:政府的税收征管能力也是影响电商税收政策的重要因素,征管能力较强的政府可能更倾向于对电商平台实行严格的税收管理,以确保税收的及时征收和防止税收流失。

4、国际税收环境:随着全球化进程的推进,国际税收环境对各国电商税收政策的影响日益显著,各国在制定电商税收政策时,需要充分考虑国际税收规则和其他国家的税收政策,以避免双重征税和税收逃避等问题。

电商缴税的挑战与解决方案

在电商缴税过程中,存在诸多挑战,如税收征管的难度、税收政策的调整频率等,为解决这些挑战,需要采取以下解决方案:

1、加强税收征管能力:政府应提高税收征管水平,加强对电商平台和纳税人的监管,确保税收的及时征收和防止税收流失。

2、完善税收政策体系:政府应根据市场变化和行业发展情况,适时调整电商税收政策,确保政策的时效性和公平性。

3、加强国际合作:各国应加强在电商税收领域的合作与交流,共同应对跨境电子商务带来的挑战。

4、推动技术创新与应用:鼓励和支持电商平台采用先进的技术手段进行税务管理,提高税务管理的效率和准确性。

电商缴税并不是单纯按照销售额来确定的标准,而是综合考虑多种因素的结果,政府在制定电商税收政策时,需要充分考虑经济发展状况、市场竞争环境、税收征管能力、国际税收环境等多种因素,为解决电商缴税过程中的挑战,政府应提高税收征管能力、完善税收政策体系、加强国际合作并推动技术创新与应用。